Die Rentenversicherung Effektivkosten sind ein wichtiger Faktor bei der Bewertung von Rentenversicherungsprodukten. Diese Kosten umfassen alle Gebühren und Kosten, die bei einer Rentenversicherung anfallen und sich auf die Rendite auswirken beziehungsweise diese reduzieren.

⚠️Die Effektivkosten finden sich bei Rentenversicherungen oder fondsgebunden ETF Rentenversicherungen im Produktinformationsblatt als Effektivkostenquote in Prozent ausgewiesen.⚠️

📖 Es ist wichtig, die Effektivkosten einer Rentenversicherung zu kennen und zu verstehen, da sie einen erheblichen Einfluss auf die Rentabilität Deines Produkts haben kann. Die Effektivkosten umfassen unter anderem die Verwaltungsgebühren, Abschlusskosten, Rückkaufswerte und andere Kosten im Zusammenhang mit der Verwaltung des Versicherungsvertrags. Zusätzlich fließen die Kapitalanlagekosten in die Effektivkosten ein.

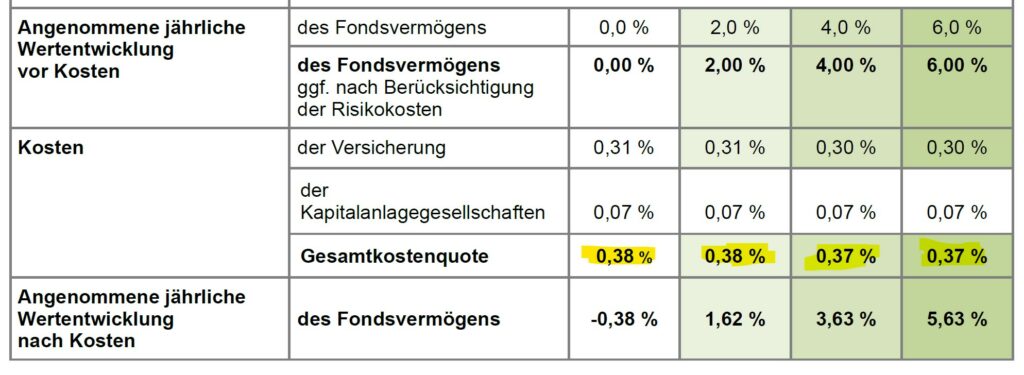

👉Gesamtkosten bewegen sich oftmals zwischen 0,25 Prozent bis 3,8 Prozent.

👉Wir können Dir auch persönlich helfen mit einer neutralen Beurteilung.

Definintion von Effektivkosten in der Rentenversicherung

Effektivkosten in der Rentenversicherung beziehen sich auf die Gesamtkosten, die ein Versicherungsanlageprodukt verursacht, einschließlich aller Gebühren, Provisionen und sonstigen Kosten. Diese Kosten können sich erheblich auf die Rendite der einer Rentenversicherung auswirken und sollten daher bei der Auswahl eines Produkts berücksichtigt werden um beispielsweise die beste ETF-Rentenversicherung zu finden.

✅ Die Effektivkosten umfassen sowohl die sichtbaren als auch die versteckten Kosten eines Rentenversicherungsprodukts. Sichtbare Kosten sind leicht erkennbare Gebühren, die direkt von Dir gezahlt werden, wie z.B. Abschluss- oder Verwaltungsgebühren. Versteckte Kosten hingegen sind weniger offensichtlich und können sich erheblich auf die Performance des Produkts auswirken, beispielsweise durch die Kosten für die Kapitalanlage. Die Kosten der Kapitalanlage können Kosten eines Sicherungsvermögens sein, oder die Kosten von Fonds oder ETFs.

Berechnung der Effektivkosten in der Rentenversicherung

📖 Um die Effektivkosten in der Rentenversicherung zu berechnen, müssen verschiedene Faktoren berücksichtigt werden. Dazu gehören unter anderem die Verwaltungskosten, die Abschlusskosten, die Risikokosten sowie eventuelle Provisionen für Vermittler einer Versicherung.

In die Effektivkostenquote, fließen Abschlusskosten, Verwaltungskosten des Vertrags und des Vermögens, sowie Stückkosten einer Vertragsführung. A,B,C,D – Kosten.

André Perko, Honorarberater

Diese Kosten werden in der Regel über die gesamte Laufzeit der Rentenversicherung aufsummiert und anschließend als jährliche Kostenquote – die Effektivkostenquote – ausgedrückt. Die Berechnung der Effektivkosten kann je nach Produkt und Rentenversicherung variieren, daher ist es wichtig, die genauen Konditionen und Gebühren zu ermitteln. Einige Anbieter können beispielsweise niedrigere Effektivkosten anbieten, indem sie auf Vertriebskosten verzichten oder ihre Produkte als Nettovertrag für Honorarberater effizienter gestalten.

Effektivkosten = Versicherungskosten + Kapitalanlagekosten.

FINANCEDOOR GmbH, Frankfurt am Main

Durch eine genaue Analyse der Kosten können Experten fundierte Entscheidungen treffen und die Rentabilität ihrer Investition maximieren. Insgesamt ist die Berechnung der Effektivkosten in der Rentenversicherung ein komplexer Prozess, der eine gründliche Analyse erfordert. Mit einer sorgfältigen Untersuchung der Kostenstrukturen können Experten, wie die Finanzberatung Frankfurt jedoch sicherstellen, dass Du die bestmöglichen Renditen aus Deiner Investition erhältst.

Faktoren, die die Effektivkosten beeinflussen

- ✅Die Effektivkosten einer Rentenversicherung können von verschiedenen Faktoren beeinflusst werden. In erster Linie spielen die Verwaltungskosten eine entscheidende Rolle. Je höher diese Kosten sind, desto mehr wird sich dies auf die Effektivkosten auswirken. Auch die Kosten für den Vertrieb wie beispielsweise die Versicherungsmakler Provision können die Effektivkosten einer Rentenversicherung erhöhen.

- ✅Des Weiteren können auch die Kosten für die Kapitalanlage die Effektivkosten beeinflussen. Wenn die Verwaltung der Gelder teuer ist oder hohe Kosten für die Anlagestrategie anfallen, wird dies ebenfalls zu höheren Effektivkosten führen. Zudem können auch die Risikoprämien und Gebühren für eine externe Vermögensverwaltung die Effektivkosten einer Rentenversicherung erhöhen.

- ✅Ein weiterer wichtiger Faktor, der die Effektivkosten beeinflusst, sind die Kosten für die Absicherung von Zusatzrisiken. Je umfangreicher die Absicherung ist, desto höher können auch die Effektivkosten ausfallen. Zudem können auch die Kosten für die Verwaltung der Verträge sowie für die Kundenbetreuung die Effektivkosten einer Rentenversicherung beeinflussen.

Auswirkungen der Effektivkosten

🚀Es ist ratsam, vor Abschluss eines Versicherungsvertrags die Effektivkosten verschiedener Rentenversicherungen zu vergleichen, um die Rentabilität der Versicherung zu optimieren.

Aber Achtung, es kommt nicht immer nur auf die niedrigsten Kosten einer Rentenversicherung oder Rürup-Rente an, auch weitere Faktoren, wie die Form der Rente, die Qualität des Rentenzahlers oder ein Garantiefaktor können wichtige Auswahlkriterien sein.

📖 Eine ETF Rentenversicherung oder ETF Basisrente mit niedrigen Effektivkosten und attraktiven Leistungen kann langfristig die finanzielle Sicherheit Deiner Ruhestandsplanung gewährleisten. Insgesamt ist es entscheidend, die Auswirkungen der Effektivkosten auf die Rentabilität von Rentenversicherungen zu verstehen und bei der Auswahl einer Versicherung zu berücksichtigen. Eine gründliche Analyse der Kosten und Leistungen kann dazu beitragen, eine rentable Rentenversicherung zu finden, die langfristig den gewünschten finanziellen Mehrwert bietet.

Optimierungsmöglichkeiten der Effektivkosten in der Rentenversicherung

Eine Möglichkeit zur Optimierung der Effektivkosten in der Rentenversicherung besteht darin, die Kostenstruktur der Anlageprodukte genau zu analysieren und gegebenenfalls auf günstigere Alternativen umzusteigen. Hierbei ist es wichtig, neben den direkten Kosten auch die indirekten Kosten wie beispielsweise Verwaltungsgebühren, Transaktionskosten oder Honorare zu berücksichtigen.

⚠️Keine Angst, Du musst aber kein Mathematiker sein, und diverse Kalkulationen aufstellen, für die Führung und Erklärung der Unterschiede über viele verschiedene Anbieter eignet sich ein unabhängiger Makler, wie beispielsweise der Versicherungsmakler Frankfurt.

Als Versicherungsexperte kennt er die Unterschiede zwischen Basis- und Rüruprenten, fondsgebunden Renten und Indexpolicen, die Einordnung der Kosten und passende Auswahl für Deine Situation und Rentenplan ist besonders wichtig. Er kann Dir auch eine Zweitmeinung zu vorliegenden Angeboten geben.

Finanzberater, CEO + Gründer der Frankfurter FINANCEDOOR GmbH.

Ich schreibe über die Praxis unserer Privaten Finanzberatung. Alltägliches und Wissenswertes aus den Bereichen: Anlageberatung, Altersvorsorge, Vorsorge und Versicherung.